IPO準備の前段階?自社の経営を上場基準に合わせる「ショートレビュー」とは

「株式上場したい!」と思ってもすぐに実行できないのが株式上場。

これからIPOに向けて動くと決めたときに、まずは上場基準に合わせた経営にしていく必要があります。

ただ、その「上場基準の経営」とはどういうものなのか、現在の経営がどこまで合っていて、どこが間違っているのかを具体的に知る方法があります。

それは、上場準備の最初の1歩として行われる「ショートレビュー」です。

今回は、監査法人や公認会計士が行う「ショートレビュー」について、ヒアリング内容や行うのに適切な時期、費用や全体の流れまで解説していきます。

【参考】より深く知るための『オススメ』コラム

👉スタートアップに求められるIPO準備で早く取り組むべき組織体制の整備とは

👉IPO準備にはなぜ反社チェック(コンプライアンスチェック)が必要なのか?上場基準の反社会的勢力排除の体制づくりについて解説

IPO準備に必要な反社チェックが学べるセミナー

目次[非表示]

- 1.IPO準備の前段階で行う「ショートレビュー」とは

- 1.1.IPO準備の前段階で行うショートレビューのヒアリング内容とは

- 1.2.ショートレビューの費用は?

- 1.3.ショートレビューの適切な時期は?

- 1.4.ショートレビューの流れ

- 1.5.ショートレビューで用意しておくべき資料

- 1.6.ショートレビューを依頼する監査法人の選び方

- 2.IPO準備の前段階で行う「ショートレビュー」で指摘されやすい問題点

- 2.1.経理の処理方法

- 2.2.従業員の管理

- 2.3.総務・経理の正確性

- 2.4.コンプライアンス体制の構築

- 2.5.コーポレートガバナンス

- 3.IPO準備の前段階で行う「ショートレビュー」への心構え

- 4.ショートレビュー前からやっておくべき上場審査で必要な反社チェック体制構築とは

- 5.まとめ

▶とりあえず参加する【無料で上場基準の反社チェック体制を学ぶ】

IPO準備の前段階で行う「ショートレビュー」とは

ショートレビューとは、IPOを希望する企業が上場に向けての課題を可視化させるために受ける調査をいいます。

監査法人や公認会計士事務所が行います。

別名として「予備調査」や「短期調査」、「クイックレビュー」とも呼ばれます。

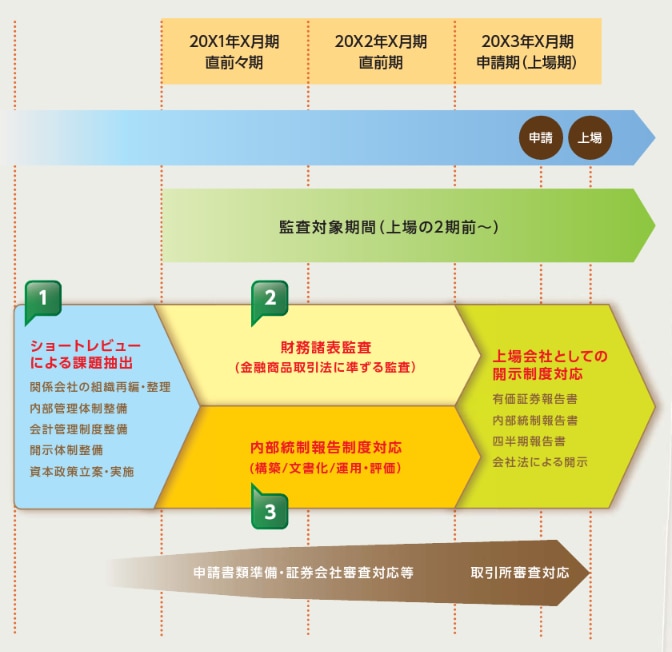

IPOの審査基準の中に「最近2年間の財務諸表等について、監査法人または公認会計士の監査等を受けていること」が入っています。

※参考:日本取引所グループ 上場審査基準概要(スタンダード市場)より

これは監査により上場に必要な内部統制などの問題点を洗い出し、改善する狙いによるもので、ショートレビューはその準備のために行われます。

関連記事:IPO準備企業における内部統制への対応方法とは 体制構築のステップも解説

IPO準備の前段階で行うショートレビューのヒアリング内容とは

ショートレビューでは事前打ち合わせに基づき企業が提出した資料を監査法人や公認会計士が確認し、関係者にヒアリングします。

このとき、どのような内容が確認されるのでしょうか?

もし、著しく上場基準を満たさないときには、監査法人や公認会計士との契約締結も難しくなってきます。

基本的なヒアリング内容は下記になります。

企業概要

株主構成

事業内容と特徴

コーポレートガバナンス・内部管理体制

会計ルール・ディスクロージャー体制※の整備

会社と役員等の関係性

株式上場を検討している市場によって上場基準が変わってきます。

その基準に合わせて体制構築を行うため、自社の現在地を明確にします。

※ディスクロージャー体制:企業が投資家や株主、取引先などに事業内容や財務内容などを広く開示する体制のこと。上場すると情報の適時開示が必要になるため体制構築が必須。

ショートレビューの費用は?

ショートレビューにかかる費用は、一般的に100~400万円程度が相場になっています。

調査の範囲を財務のみに絞るか、それ以外の分野も行うかで費用が変わってきます。

また、「何人の調査員で何日かけて行うか」でも異なってきます。

ショートレビューの適切な時期は?

上場の検討を始めたら、上場目標年度からさかのぼって3期以上前にはショートレビューを受ける必要があります。

理由としては、上場申請2期分について監査法人による監査証明が必要になるからです。

ショートレビューを受けた後、指摘箇所の改善するために、社内にIPO準備室を設置したり、プロジェクトチームなどをつくるのが一般的です。

ショートレビューの流れ

ショートレビューは一般的に、

- 事前準備(必要な資料を企業に依頼)

- 資料確認・ヒアリング(監査法人が会社に訪問して調査を実施)

- 報告書の作成(見つかった課題などを報告書に記載)

- 報告会の実施

以上のように行われます。

期間としては1週間~3週間適度で行われ、会社の規模や調査対象によって異なります。

ショートレビューで用意しておくべき資料

ショートレビューでは「現状を確認し、改善事項を洗い出すこと」に重きをおくため、現時点で下記する資料がない場合でもショートレビューを受けられないということはありません。

- 企業概要・事業内容や強みや特徴の確認のための資料(会社案内、製品案内、定款、経営計画書、登記簿謄本など)

- 株主構成の確認のための資料(株主名簿)

- コーポレートガバナンス体制の確認のための資料(役員一覧、株主総会・取締役会議事録、社内規定、組織図など)

- 会計ルール・ディスクロージャー体制を確認するための資料(過去3期分の財務諸表、取引先との契約書、帳票書類、会計処理基準一覧など)

- 関係会社との関係性を確認するための資料(関係会社一覧)

- 会社と役員等の関係性確認のための資料(役員及び主要株主との取引内容)

ショートレビューを依頼する監査法人の選び方

IPOに向けて動いていくのには、ショートレビューをどこに依頼するかも非常に重要になってきます。

基本的には下記の基準に従って監査法人を選んでいきます。

- ショートレビューの実績がある

- 上場支援専門の部門がある

- 同業種・同水準の企業で実績がある

上記の項目を満たしていると問題なくショートレビューが進むはずです。

ただ、近年では会計士の人手不足から、監査を受けたくても受けられない「監査難民」が一定数発生しているようです。

依頼する候補は複数用意しておき、上場まで一緒に伴走してくれる監査法人を選んだほうが安心できます。

関連記事:IPO準備企業にはなぜ監査法人が必要?必要な理由と選び方について解説

IPO準備の前段階で行う「ショートレビュー」で指摘されやすい問題点

ショートレビューでよく指摘されるポイントはある程度一緒です。

事前に押さえておくことで、改善点をなるべく減らしておきましょう。

経理の処理方法

上場するためには上場準備の段階で会計基準を上場企業並みにする必要があります。

例を挙げると、現金が決済されたときに計上する「現金主義」で会計処理している企業は、取引発生時に会計処理をする「発生主義」へ切りかえが必要です。

また、在庫を保有する会社では「棚卸管理」についてもチェックされます。

不良在庫の放置により、資産の水増しに取られる恐れがあるので正しく在庫管理しなくてはなりません。

最近では、経理部門におけるソリューションも多数登場しており、中には一部外部へ委託することも可能です。

上場審査において、日本取引所グループの見解としては「アウトソーシングすること自体を審査上直ちに問題視するものではない」としています。

ただし、「正確性や機密保持を担保すること、アウトソーシング先から入手した資料を自社で分析できる体制が整っており、かつ情報取扱責任者が責任をもっと開示できる体制になっていることが必要」としています。

参考:東京証券取引所 上場審査に関するQ&A「経営管理機能の一部を外部委託することについて問題はありますか?」

従業員の管理

従業員をどのように管理しているかも調査されます。

例を挙げると、過重労働や残業代未払いがないかなども確認事項です。

もし、残業代未払いがあった場合には、すでに退職した従業員も含めて過去3年間にさかのぼって支払う必要があります。

関連記事:IPO準備企業が上場審査に向けて整えるべき労務管理体制とは

総務・経理の正確性

総務や経理業務をアウトソーシングしている企業は、秘密保持契約がきちんとなされているか確認されます。

また、売上計上の際は2人以上で確認しているかも調査対象で、1人の担当者に経理処理を任せているという企業は注意が必要です。

業務の正確性はもちろん、業務フローについて指摘されることが多いです。

ワークフローなど内部統制の基準に適した業務フローの設計を行う必要があります。

関連記事:IPO準備企業の経理に求められる役割とは 具体的に行う業務についても解説

コンプライアンス体制の構築

上場に向けて、コンプライアンス体制を整えることは必須です。

法令を守ることはもちろん、モラルある経営をしなくてはなりません。

例を挙げると、会社法に基づいた登記や増資手続きができているか、労働基準法に基づき36協定など残業管理や法令違反の有無なども確認されます。

コンプライアンス体制の構築は上場を目指していない場合でもキチンと行うべきです。

取引先が反社会的勢力との関わりがないかを確認する反社チェック・コンプライアンスチェックはより早いうちから始めておく必要があります。

もし、反社会的勢力との関わりが露見してしまった場合、企業の存続自体に影響が出る可能性もあり注意が必要です。

関連記事:反社チェック・コンプライアンスチェックの具体的な方法とは

コーポレートガバナンス

コーポレートガバナンスとは、会社が株主を始め、顧客や従業員、地域社会等の立場を踏まえた上で、透明・公正かつ迅速・果断な意思決定を行う仕組みのことです。

東京証券取引所では5つの基本原則を取りまとめています。

- 株主の権利・平等性の確保

- 株主以外のステークホルダーとの適切な協働

- 適切な情報開示と透明性の確保

- 取締役会等の責務

- 株主との対話

上記の基本原則に従って、体制を整える必要があります。

IPO準備の前段階で行う「ショートレビュー」への心構え

IPOを目指す上でショートレビューは必須です。

上場審査を通すために「どこが足りないのか」を明確にできるからです。

しかし、上場を果たした後も改善や業務の健全化は続けていかなければなりません。

株主の期待に応えるためにも「さらに改善できるところはないか」「自社をより成長させるためにどうすればよいか」を考えながら経営していくことが大事です。

ショートレビューを単にIPO準備のためと考えず、上場後にも同じように改善していくことを想定して取り組んでいきましょう。

参考:上場準備の期間はどのくらい?IPOまでの流れとともに解説

ショートレビュー前からやっておくべき上場審査で必要な反社チェック体制構築とは

株式上場を行う・行わないに限らず、取引先や従業員などの反社チェック・コンプライアンスチェックは行う必要があります。

しかし、工数やコストの割りに必要性を実感できず、十分に行えていない企業も多く存在します。

もしなにも確認せず、反社会的勢力の関係者との取引を行ってしまったり、従業員として採用してしまったりした場合、倒産などの重大なリスクを負う恐れがあります。

反社チェックはまさに保険といえるので、リスクを避けるためにも運用を考えてみましょう。

また、東京証券取引所の新規上場ガイドラインにも反社排除体制を構築することが明記されており、上場審査においても必ずやらなければならない事項となっています。

反社会的勢力による経営活動への関与を防止するための社内体制を整備し、当該関与の防止に努めていること及びその実態が公益又は投資者保護の観点から適当と認められること

まず何からやったらいいのかわからないという方にも、反社チェック・コンプライアンスチェックとはどういうものなのかを分かりやすくまとめた資料がありますので、下記よりダウンロードしてみてください。

関連記事:上場企業の事例つき 反社・コンプライアンスチェックとは?

まとめ

ここまでIPO準備の前段階で行う「ショートレビュー」について解説してきました。

上場へ向けた初めの1歩としてどれだけ大事なものなのかご理解いただけたかと思います。

ショートレビューを行うことで自社の現時点でできていることと、できていないことの把握をすることで、今後どう動けばいいのかがわかります。

「株式上場したい!」と思ったら、まずはショートレビューを行っている監査法人や公認会計士事務所を探すことから始めましょう。

関連記事:スタートアップに絶対押さえてほしい「IPO/M&A」を妨げる反社のワナ

関連記事:上場企業の陰に潜む反市場勢力とは?基本と用語について解説